Última Atualização 25 de junho de 2023

CEBRASPE (2014):

QUESTÃO ERRADA: O imposto de transmissão: incide sempre sobre a transmissão de bens incorporados ao patrimônio da pessoa jurídica.

156, §2º, I – O ITBI não incide sobre transmissão de bens e direitos incorporados ao patrimônio de PJ em realização de capital.

ITBI 156,§2º, I – I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em:

1. realização de capital,

2. sobre a transmissão de bens ou direitos decorrente de:

a. fusão,

b. incorporação,

c. cisão ou

d. extinção de pessoa jurídica,

3. salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

CEBRASPE (2006):

QUESTÃO CERTA: A pessoa jurídica Limeira Olaria Ltda., que tem como atividade preponderante a fabricação de tijolos e telhas, incorporou a pessoa jurídica Casa Firme Imobiliária Ltda., que atua no ramo de compra e venda de bens imóveis. Na transação, houve a transmissão de um prédio localizado no centro de Belo Horizonte. Nessa situação, não será devido o ITBI pela incorporadora, Limeira Olaria Ltda.

Para incidir é necessário que a atividade preponderante do adquirente (e não do alienante) seja a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

Art. 156. Compete aos Municípios instituir impostos sobre:

(…)

II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição; (…)

§ 2º – O imposto previsto no inciso II:

I – Não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrentes de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

CEBRASPE (2014):

QUESTÃO ERRADA: O imposto de transmissão: incide sobre hipoteca.

156, II – O ITBI não incide sobre direitos reais de garantia.

156, II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição.

“existem quatro tipos de direito reais de garantia sobre bem, diferenciados doutrinariamente sobre si, são eles o penhor, a hipoteca e a anticrese além da propriedade fiduciária, que também é direito real de garantia”.

CEBRASPE (2014):

QUESTÃO ERRADA: O imposto de transmissão: não incide sobre bens imóveis por acessão física.

156, II – O ITBI incide sobre a transmissão de bens imóveis por natureza ou acessão física.

156, II – II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

CEBRASPE (2013):

QUESTÃO ERRADA: Acerca do ITBI, assinale a opção correta: o referido imposto não pode incidir sobre pessoa jurídica que tenha como atividade preponderante a locação de imóveis, ainda que no objeto social dessa pessoa jurídica exista a previsão de venda de imóveis.

CEBRSPE (2013):

QUESTÃO CERTA: Determinada pessoa decidiu criar três empresas, uma prestadora de serviço público de transporte urbano, uma empresa de arredamento mercantil e uma imobiliária. Na integralização de capital, transferiu, para cada uma das três empresas, um imóvel onde vão funcionar as respectivas atividades e que servirá de sede a cada delas. Nessa situação, o ITBI: não incidirá apenas na operação de transferência do imóvel para a primeira empresa.

Fundamento (CF):

“Art. 156. Compete aos Municípios instituir impostos sobre:

(…) § 2º – O imposto previsto no inciso II (ITBI):

(…) I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil; (…)”

CEBRASPE (2011):

QUESTÃO CERTA: A respeito de direito tributário, julgue os seguintes itens. Se uma pessoa jurídica, cujo objeto social é a comercialização de produtos de informática, tiver parte de seu capital social integralizado pela transmissão de bem imóvel de propriedade de um de seus sócios, não haverá a incidência do imposto sobre transmissão de bens imóveis inter vivos, por ato oneroso na referida transmissão de bem.

CF:

Art. 156. Compete aos Municípios instituir impostos sobre:

II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição; (…)

§ 2º – O imposto previsto no inciso II:

I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda DESSES bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

FGV (2021):

QUESTÃO CERTA: João, proprietário de um imóvel com acesso à praia, pretende instituir uma servidão de passagem em favor de Jorge, para que este possa acessar a referida praia diretamente. Jorge se compromete a pagar, parceladamente, o valor do referido negócio jurídico, dando, em hipoteca, um terreno de sua propriedade para garantir o adimplemento. Acerca da incidência do Imposto de Transmissão de Bens Imóveis (ITBI) e do Imposto de Transmissão Causa Mortis e Doações (ITCMD) nesse cenário, assinale a afirmativa correta: Sobre a instituição de servidão de passagem incide ITBI; sobre a instituição da hipoteca não incide qualquer imposto de transmissão.

(CF Art. 156) Compete aos Municípios instituir impostos sobre: II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

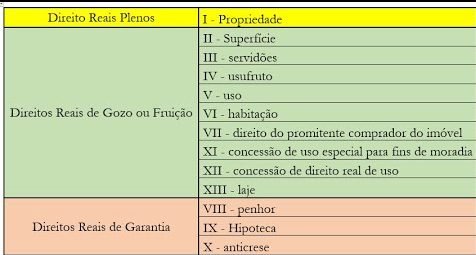

(CC Art. 1.225) São direitos reais: I – a propriedade; II – a superfície; III – as servidões; IV – o usufruto; V – o uso; VI – a habitação; VII – o direito do promitente comprador do imóvel; VIII – o penhor; IX – a hipoteca; X – a anticrese. XI – a concessão de uso especial para fins de moradia; XII – a concessão de direito real de uso; e XIII – a laje.

“Estão excluídas do campo de incidência do ITBI as transmissões de direitos reais de garantia (penhor, hipoteca e anticrese). Como o penhor se refere a bens móveis, as exceções são apenas a hipoteca e a anticrese”. (Direito Tributário – Ricardo Alexandre).

Fonte: https://www.youtube.com/watch?v=TzzssWLzSZc

FCC (2019):

QUESTÃO ERRADA: A Constituição Federal outorga competência para as pessoas jurídicas de direito público interno instituírem impostos. De acordo com o texto constitucional e com a legislação tributária nacional em vigor, compete aos Municípios instituir impostos sobre: a transmissão, a qualquer título, inclusive causa mortis, exclusivamente de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição.

Errado, pois o ITBI não incide sobre causa mortis.

CEBRASPE (2023):

QUESTÃO ERRADA: A transferência de imóveis por meio de acessão fisica não enseja a cobrança do ITBI quando envolvida alteração na propriedade decorrente de força maior (por exemplo, fenômeno da natureza).

CRFB, Art. 156. […] II- transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

Fonte: Ciclos.