Última Atualização 10 de dezembro de 2021

Princípio da anterioridade de exercício

O princípio da anterioridade de exercício financeiro não permite majoração ou instituição de imposto no mesmo exercício financeiro no qual haja sido publicada alei que os instituiu ou os aumentou. O STF já garantiu status de direito e garantia fundamental do contribuinte, sendo, inclusive, cláusula pétrea, não podendo ser suprimido por emenda à Constituição.

Princípio nonagesimal

E o princípio da anterioridade mínima de 90 dias, advindo da EC /42/03, proíbe que sejam cobrados tributos antes de decorridos 90 dias da data de publicação da lei que os instituiu ou aumentou. Isso qualificou o princípio da anterioridade porque não basta que a lei que majore ou institua impostos seja anterior ao exercício financeiro. É necessário que a norma aguarde 90 dias para que irradie seus efeitos, garantindo mais segurança ao contribuinte.

QUESTÃO CERTA: O IPTU cuja base de cálculo foi majorada pode ser exigido nesses termos sem ter que aguardar o prazo mínimo de noventa dias, desde que tal cobrança ocorra no exercício subsequente.

QUESTÃO ERRADA: É vedado à União cobrar tributos no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou, salvo em relação aos impostos sobre a importação de produtos estrangeiros, a exportação, para o exterior, de produtos nacionais ou nacionalizados, a renda e proventos de qualquer natureza, os produtos industrializados e as operações de crédito, câmbio e seguro, ou relativas a títulos ou valores mobiliários.

QUESTÃO CERTA: Considere a hipótese que foi sancionada e publicada em 23/12/2016 uma lei estadual aumentando a base de cálculo do imposto sobre a propriedade de veículo automotor (IPVA). O objetivo é de cobrar o IPVA reajustado já no ano de 2017, sendo certo que o fato gerador da obrigação se daria no dia 01/01/2017. No dia 26/12/2016, um Decreto do município de Belo Horizonte/MG, assinado pelo prefeito, com a motivação de atualização, para o recolhimento no ano de 2017, acrescentou 15% sobre o valor do Imposto sobre a propriedade predial e territorial urbano (IPTU) exigido no ano de 2016. Cumpre ressaltar que o índice oficial de correção monetária no ano de 2016 previa percentual de 10%. O fato gerador do tributo também se dá no dia 01/01/2017. Diante desse caso hipotético e considerando o IPVA 2017 e IPTU 2017, assinale a alternativa CORRETA: O IPVA poderá ser cobrado no ano de 2017, e o IPTU não poderá ser cobrado no ano de 2017.

O IPVA poderá ser cobrado no ano de 2017, pois a alteração da base de cálculo do IPVA não está sujeita à noventena (90 dias). O IPTU, apesar de não estar.

QUESTÃO ERRADA: Determinado estado da Federação não promoveu a instituição, a previsão e a efetiva arrecadação de todos os impostos de sua competência constitucional em 2019. A respeito dessa situação hipotética, julgue o item subsecutivo. Caso esse estado decida pela instituição desses impostos faltantes em 2020, a efetiva arrecadação será imediata, logo após a instituição dos referidos tributos estaduais.

Pessoal, se o município decidir cobrar um tributo antes não instituído, os contribuintes não poderão ser surpreendidos.

“Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

(…)

III – cobrar tributos:

b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou;

c) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b;”

Fonte: Estratégia Concursos

] QUESTÃO CERTA: Suponha que um Estado da federação tenha publicado em 15 de dezembro de 2010 lei aumentando a base de cálculo do Imposto sobre a propriedade de veículos automotores. Nesse caso, a nova lei será aplicável a partir do primeiro dia do exercício seguinte.

A BC do IPVA, apesar de não respeitar a anterioridade nonagesinal, deve observar a anterioridade do exercício financeiro, conforme as disposições abaixo, todas da Constituição Federal:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

[…]

III – cobrar tributos:

[…]

b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou;

c) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b;

[…]

§ 1º A vedação do inciso III, b, não se aplica aos tributos previstos nos arts. 148, I, 153, I, II, IV e V; e 154, II; e a vedação do inciso III, c, não se aplica aos tributos previstos nos arts. 148, I, 153, I, II, III e V; e 154, II, nem à fixação da base de cálculo dos impostos previstos nos arts. 155, III, e 156, I.

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

[…]

III – propriedade de veículos automotores.

Lembrar:

1) IPVA, IPTU e IR não sofrem a incidência da anterioridade nonagesimal;

2) II, IE, IGE, EC e IOF não sofrem nenhum tipo de incidência na anterioridade;

3) Cide -combustível e IPI sofrem apenas incidência da anterioridade nonagesimal.

O IPVA obedece ao Princípio da Anterioridade Anual, ou seja, não pode ser cobrado no mesmo exercício em que houver sido instituído ou aumentado; todavia, obedece ao Princípio da Anterioridade Nonagesimal, consistente na observância do período de noventa dias da instituição ou aumento.

QUESTÃO ERRADA: A majoração de qualquer tributo por medida provisória somente produzirá efeitos no exercício financeiro seguinte se for convertida em lei até o último dia do exercício em que tiver sido editada.

De acordo com o § 2.º do art. 62 da Constituição Federal de 1988 (CF), essa norma somente é aplicável para os impostos, não para qualquer tributo (gênero da espécie, na qual se incluem as taxas, contribuições, empréstimos compulsórios, contribuições de melhoria e impostos, art. 145, da CF). Além disso, mesmo para os impostos, ela não é aplicável para os impostos sobre importação, sobre exportação, IPI, IOF e impostos extraordinários.

O erro é dizer que a “majoração de qualquer tributo”. Veja que o Impostos de Importação não se sujeita ao princípio de nenhuma anterioridade, ou seja, não respeita nada.

QUESTÃO ERRADA: Em relação às competências tributárias e às limitações constitucionais ao poder de tributar, julgue os itens a seguir. De modo a preservar os direitos dos contribuintes, a instituição de qualquer tipo de tributo pelos entes federativos não pode alcançar fatos ocorridos no passado, e, para a cobrança de tal tributo, deve-se observar um período mínimo de noventa dias.

Errado, nem todo tributo obedece ao princípio da anterioridade. O erro está em “qualquer”.

QUESTÃO CERTA: No que se refere às noções básicas sobre tributos e ao tratamento contábil aplicado a impostos, taxas e contribuições, julgue os itens a seguir. Considere que a alíquota de uma contribuição social tenha sido elevada no dia 15 de janeiro de 2014. Nessa situação, esse aumento poderá ser cobrado ainda em 2014.

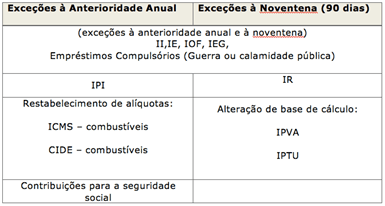

a) Não respeitam a anterioridade anual e a nonagesimal

· IOF

· II

· IE

· Empréstimo compulsório de calamidade pública ou guerra

· Imposto ordinário de guerra

b) Respeitam somente a anterioridade nonagesimal

· IPI

· Contribuições sociais para a seguridade (art. 195, § 6º)

· CIDE combustível

· ICMS combustível

c) Respeitam somente a anterioridade anual

· IR

· Alterações na base de calculo do IPTU e do IPVA