QUESTÃO ERRADA: Nas atividades que afetam as finanças da empresa, a integralização de capital é exemplo de fluxo de caixa advindo das atividades de investimentos.

A integralização de capital é um exemplo de fluxo de caixa das atividades de financiamento.

Grupos de atividades que afetam as finanças:

a) Atividades Operacionais – recebimento de uma venda, pagamento de fornecedores, pagamento de funcionários;

b) Atividades de Investimentos – transações com ativos financeiros, aquisições de ativos utilizados na produção de bens;

c) Atividades de Financiamentos – empréstimos, pagamentos de dividendos.

QUESTÃO CERTA: As vendas de ações emitidas e os empréstimos obtidos no mercado mediante emissão de debêntures ou outros instrumentos de dívida de curto ou longo prazo são exemplos de entradas de caixa classificados nas atividades de financiamento e evidenciados na demonstração do fluxo de caixa.

CPC 03 – 17- Atividades de financiamento 17. A divulgação separada dos fluxos de caixa advindos das atividades de financiamento é importante por ser útil na predição de exigências de fluxos futuros de caixa por parte de fornecedores de capital à entidade. Exemplos de fluxos de caixa advindos das atividades de financiamento são:

(a) caixa recebido pela emissão de ações ou outros instrumentos patrimoniais;

(b) pagamentos em caixa a investidores para adquirir ou resgatar ações da entidade;

(c) caixa recebido pela emissão de debêntures, empréstimos, notas promissórias, outros títulos de dívida, hipotecas e outros empréstimos de curto e longo prazos;

(d) amortização de empréstimos e financiamentos; e

(e) pagamentos em caixa pelo arrendatário para redução do passivo relativo a arrendamento mercantil financeiro.

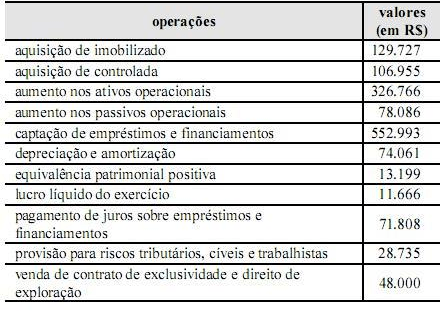

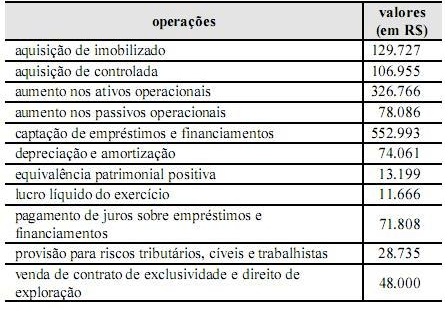

QUESTÃO ERRADA: A tabela acima apresenta informações para a elaboração da demonstração dos fluxos de caixa de determinada empresa para o ano de 2013. Com base nessas informações, após a elaboração, pelo método indireto, da demonstração dos fluxos de caixa de acordo com o Pronunciamento Técnico do CPC 03 (R2): o caixa gerado pelas atividades de financiamento foi maior que R$ 500.000.

Errado. O caixa gerado pelas atividades de financiamento NÃO foi maior que R$ 500.000.

| OPERACIONAIS | – 147.417,00 |

|---|---|

| Lucro Líquido do Exercício | 11.666,00 |

| Depreciação e Amortização | 74.061,00 |

| Equivalência Patrimonial | – 13.199,00 |

| Provisões | 28.735,00 |

| Aumento dos Ativos Operacionais | – 326.766,00 |

| Aumento nos Passivos Operacionais | 78.086,00 |

| INVESTIMENTO | – 188.682,00 |

| Aquisição de Imobilizado | – 129.727,00 |

| Aquisição de Controlada | – 106.955,00 |

| Venda de Contrato… | 48.000,00 |

| FINANCIAMENTO | 481.185,00 |

| Capitação de Empréstimo | 552.993,00 |

| Pagamento de Juros s/ Empréstimo | – 71.808,00 |

| AUMENTO LIQUIDO DE CAIXA | 145.086,00 |

QUESTÃO CERTA: Os pagamentos de caixa a investidores para adquirir ou resgatar ações da entidade são classificados, na demonstração do fluxo de caixa, como atividades de financiamento.

Para saber se a atividade é operacional, de investimento ou financiamento basta verificar o quê ela afeta:

Atividades Operacionais: Variação do AC e PC

Atividades de Investimento: Variação do ANC + empréstimos concedidos

Atividades de Financiamento: Variação do PL e PNC + empréstimos obtidos tanto do PC ou PNC.

No caso a questão traz um fato que irá variar o PL, portanto, será classificado como uma atividade de financiamento.

CPC 03(R2)

Atividades de financiamento

17. (…) Exemplos de fluxos de caixa advindos das atividades de financiamento são:

(…)

(b) pagamentos em caixa a investidores para adquirir ou resgatar ações da entidade;

QUESTÃO ERRADA: O fluxo de caixa das atividades de financiamento integra a demonstração das mutações do patrimônio líquido.

O fluxo de caixa das atividades de financiamento integra a demonstração de fluxo de caixa.

A Demonstração dos Fluxos de Caixa deve ser elaborada pelo método direto ou indireto e evidenciar as movimentações havidas no caixa e seus equivalentes, nos seguintes fluxos:

(a) das operações;

(b) dos investimentos; e

(c) dos financiamentos

Já a DMPL, segundo o MCASP, demonstrará a evolução do patrimônio líquido da entidade.

QUESTÃO CERTA: Se determinada sociedade empresária apresentou, no exercício de 2012, saldos de caixa e equivalentes de caixa — inicial e final — no valor de R$ 2.339 mil e de R$ 2.224 mil, respectivamente, e, no mesmo exercício, a aplicação de caixa em investimentos foi de R$ 2.178 mil e o caixa gerado pelas operações foi de R$ 1.584 mil, então, na demonstração do fluxo de caixa deverá ser demonstrada a geração de caixa em financiamentos no valor de R$ 479 mil.

Atente para a questão:

“à aplicação de caixa em investimentos foi de R$ 2.178 mil e o caixa gerado pelas operações foi de R$ 1.584 mil”

A “aplicação” diz respeito a um fluxo negativo (saída)

O “caixa gerado” é um fluxo de caixa positivo (entrada)

Fórmula da movimentação do caixa via DFC: Caixa X1 = Caixa X0 + FCO + FCI + FCF

Onde:

FCO = Fluxo de Caixa Operacional

FCI = Fluxo de Caixa Investimento

FCF = Fluxo de Caixa Financiamento

2.224 = 2.339 – 2.178 + 1.584 + FCF

FCF = – 2.339 + 2.178 – 1.584 + 2.224

FCF = 479

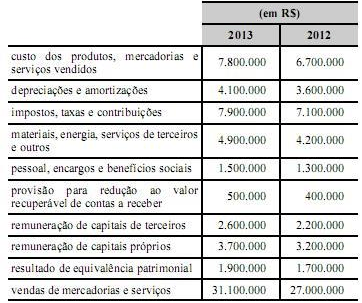

QUESTÃO ERRADA: Com base nesses dados, julgue o item seguinte, referente à demonstração do valor adicionado.

As atividades de financiamento e de investimento consumiram, no referido exercício, mais de R$ 405 milhões.

Nesse caso o resultado da equivalência patrimonial não altera o caixa. Sendo assim não deve ser considerado.

Investimento

Aquisição de imobilizado e intangível = -200.000

Adiantamento para futuro aumento de capital em controlada= -59.600

Financiamento

Captação de debentures= +150.000

——————————————————————-

-200.000

-59.600

+150.000

= (109.600)

QUESTÃO ERRADA: Os recursos recebidos pela emissão de debêntures são classificados como oriundos da atividade operacional ao se elaborar o fluxo de caixa da empresa.

Emissor das debêntures = atividade de financiamento

Adquirente das debêntures = atividade de investimento

Os recursos recebidos pela emissão de debêntures são classificados como oriundos da atividade de financiamento, e não da atividade operacional, ao se elaborar o fluxo de caixa da empresa. Portanto, a questão está ERRADA.

O CPC 03 (R2), em seu item 17 dá exemplos de fluxos de caixa advindos das atividades de financiamento.

17. A divulgação separada dos fluxos de caixa advindos das atividades de financiamento é importante por ser útil na predição de exigências de fluxos futuros de caixa por parte de fornecedores de capital à entidade. Exemplos de fluxos de caixa advindos das atividades de financiamento são:

(a) caixa recebido pela emissão de ações ou outros instrumentos patrimoniais;

(b) pagamentos em caixa a investidores para adquirir ou resgatar ações da entidade;

(c) caixa recebido pela emissão de debêntures, empréstimos, notas promissórias, outros títulos de dívida, hipotecas e outros empréstimos de curto e longo prazos;

(d) amortização de empréstimos e financiamentos; e

(e) pagamentos em caixa pelo arrendatário para redução do passivo relativo a arrendamento mercantil financeiro.

QUESTÃO ERRADA: Os juros pagos, os dividendos e os juros sobre o capital próprio devem integrar, por determinação do CPC, o fluxo de atividades de financiamento.

CPC 03 33. Os juros pagos e recebidos e os dividendos e os juros sobre o capital próprio recebidos são comumente classificados como fluxos de caixa operacionais em instituições financeiras. Todavia, não há consenso sobre a classificação desses fluxos de caixa para outras entidades. Os juros pagos e recebidos e os dividendos e os juros sobre o capital próprio recebidos podem ser classificados como fluxos de caixa operacionais, porque eles entram na determinação do lucro líquido ou prejuízo. Alternativamente, os juros pagos e os juros, os dividendos e os juros sobre o capital próprio recebidos podem ser classificados, respectivamente, como fluxos de caixa de financiamento e fluxos de caixa de investimento, porque são custos de obtenção de recursos financeiros ou retornos sobre investimentos.

34. Os dividendos e os juros sobre o capital próprio pagos podem ser classificados como fluxo de caixa de financiamento porque são custos da obtenção de recursos financeiros. Alternativamente, os dividendos e os juros sobre o capital próprio pagos podem ser classificados como componente dos fluxos de caixa das atividades operacionais, a fim de auxiliar os usuários a determinar a capacidade de a entidade pagar dividendos e juros sobre o capital próprio utilizando os fluxos de caixa operacionais.

1º: O FIN O

Juros Pagos e Recebidos –> operacional

Juros sobre Capital Próprio e Dividendos Pagos –> Financiamento

Juros sobre Capital Próprio e Dividendos Recebidos –> operacional

Alternativamente:

Como já diz, alternativamente, na ordem: Pagos (Financiamento) e recebidos (Investimento),

Alterne Financiamento, depois Investimento:

Juros Pagos –> Financiamento

Juros Recebidos –> Investimento

Juros sobre Capital Próprio e Dividendos Pagos –> Financiamento

Juros sobre Capital Próprio e Dividendos Recebidos –> Investimento

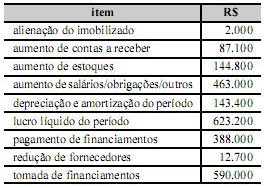

QUESTÃO ERRADA: O quadro acima mostra os dados — relativos ao último exercício — levantados pelo contador para a preparação da demonstração do fluxo de caixa de determinada empresa. Com base nesses dados, julgue os itens subsequentes. O caixa líquido consumido pelas atividades de financiamento foi inferior a R$ 200 mil.

Atividades de Financiamento:

590.000 —————– Tomada de financiamentos

(388.000) ————— pagamento de financiamentos

========

202.000

Fonte: Ferreira (2018. p. 785)

QUESTÃO ERRADA: A tabela acima apresenta informações para a elaboração da demonstração dos fluxos de caixa de determinada empresa para o ano de 2013. Com base nessas informações, após a elaboração, pelo método indireto, da demonstração dos fluxos de caixa de acordo com o Pronunciamento Técnico do CPC 03 (R2): as atividades operacionais e as atividades de financiamento reduziram o saldo de caixa e equivalentes de caixa no final do exercício.

Errado. Pois as atividades de Financiamento não reduziram o saldo de caixa.

| OPERACIONAIS | – 147.417,00 |

|---|---|

| Lucro Líquido do Exercício | 11.666,00 |

| Depreciação e Amortização | 74.061,00 |

| Equivalência Patrimonial | – 13.199,00 |

| Provisões | 28.735,00 |

| Aumento dos Ativos Operacionais | – 326.766,00 |

| Aumento nos Passivos Operacionais | 78.086,00 |

| INVESTIMENTO | – 188.682,00 |

| Aquisição de Imobilizado | – 129.727,00 |

| Aquisição de Controlada | – 106.955,00 |

| Venda de Contrato… | 48.000,00 |

| FINANCIAMENTO | 481.185,00 |

| Capitação de Empréstimo | 552.993,00 |

| Pagamento de Juros s/ Empréstimo | – 71.808,00 |

| AUMENTO LIQUIDO DE CAIXA | 145.086,00 |