Última Atualização 27 de março de 2021

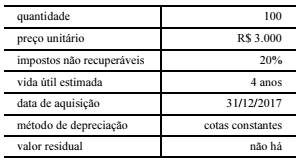

QUESTÃO CERTA: Os dados a seguir referem-se à aquisição de computadores por uma entidade pública com o objetivo de melhorar e otimizar os serviços prestados à sociedade.

Após 3 anos de uso desses computadores, foi feita a contratação de laudo técnico sobre a recuperabilidade das máquinas utilizadas, por recomendação de um auditor ao gestor patrimonial. Conforme o laudo, o valor líquido de venda dos computadores era de R$ 80.000 e o valor em uso, de R$ 100.000.

A partir dessas informações, julgue o próximo item: o valor contábil dos computadores em dezembro de 2020 será de R$ 90.000.

Valor Líquido Contábil

É o valor do bem registrado na Contabilidade, em determinada data, deduzido da correspondente depreciação, amortização ou exaustão acumulada, bem como das perdas acumuladas por redução ao valor recuperável.

Preço à vista = 300.000

Impostos não recuperáveis (20%) = 60.000

Valor do bem registrado incialmente = 360.000

Valor residual = 0

Vida útil = 4 anos

Logo, pelo método das cotas constantes, temos o seguinte:

Depreciação anual = 360.000/4=90.000

Depreciação após 3 anos = 3 x 90.000 = 270.000

Valor líquido contábil após 3 anos = 360.000 – 270.000 = 90.000

QUESTÃO CERTA: Determinada indústria que opera com uma estimativa de valor residual de 10% para todos os itens de seu imobilizado produtivo adquiriu um maquinário produtivo por R$ 200.000. A depreciação é realizada pelo método de unidades produzidas e a capacidade produtiva da máquina foi estimada em 2 milhões de peças. No primeiro e no segundo exercícios sociais, essa máquina produziu 250.000 peças/ano; no terceiro ano, a produção da máquina foi de 300.000 peças. Toda a depreciação foi adequadamente contabilizada, de acordo com a competência contábil. De acordo com essa situação hipotética, o valor contábil líquido da máquina ao final do terceiro ano de atividade, em reais, foi de: 128.000.

Valor da Máquina: R$ 200.000,00

Capacidade Produtiva da máquina: 2 milhões de peças

Valor Residual: 20% do Valor da máquina.

Valor Depreciável: Valor da máquina – Valor Residual = R$ 200.000 – R$20.000 = R$ 180.000,00.

Depreciação= capacidade produzida / capacidade produzida total = 800.000 / 2.000.000 = 0,09.

Depreciação acumulada = 800.000 x 0,09 = R$ 72.000,00.

Valor Contábil Líquido: R$200.000 – R$ 72.000 = R$ 128.000,00.

QUESTÃO CERTA: Em 2/1/2015, determinada empresa incorporou ao seu imobilizado um equipamento industrial pelo valor de R$ 120.000. O fornecedor informou que a vida útil do equipamento é de quinze anos, mas a empresa verificou que revistas especializadas apontam durabilidade de doze anos e, assim, pretende utilizar o equipamento por dez anos. A empresa tem por prática considerar um valor residual de 10% em todos os seus equipamentos industriais. O equipamento é destinado ao uso em dois turnos de oito horas, e a empresa aplica a depreciação contábil acelerada, pelo método da linha reta, com quotas constantes. No encerramento do exercício de 2017, depois de contabilizada a depreciação do período, o valor contábil líquido do bem era: superior a R$ 70.000 e inferior a R$ 74.000.

RIR- Regulamento do Imposto de Renda

Depreciação acelerada

Art. 323. Em relação aos bens móveis, poderão ser adotados, em função do número de horas diárias de operação, os seguintes coeficientes de depreciação acelerada (Lei nº 3.470, de 1958, art. 69):

I – um turno de oito horas – um inteiro;

II – dois turnos de oito horas – um inteiro e cinco décimos; e

III – três turnos de oito horas – dois inteiros.

Tempo de depreciação

2/1/2015 a 1/1/2016 –> 1 ano

2/1/2016 a 1/1/2017 –> 2 anos

2/1/2017 a 31/12/2017–>3 anos (Quando o mês for superior a 15 dias contabiliza-se um mês. No caso o mês de janeiro corresponde a 29 dias)

Custo de Aquisição R$ 120.000

(-) Valor Residual R$ (12.000)

(120.000-12.000)

= Valor Depreciável R$ 108.000

÷ Vida Útil 10 anos (o tempo que a empresa utilizou o equipamento)

(108.000 / 10)

= Depreciação Anual R$ 10.800

Nota: A questão menciona que o equipamento é destinado ao uso em dois turnos de oito horas e, normalmente, deve-se usar os coeficientes FISCAIS.

São eles:

1 turno de 8h Coef: 1,0

2 turnos de 8h Coef: 1,5

3 turnos de 8h Coef: 2,0

Logo, R$10.800 x 1,5 = $ 16.200

Depreciação acumulada (3 anos): $ 16.200 x 3 = $ 48.600

Valor Contábil= $ 120.000 – $ 48.600 = $ 71.400

QUESTÃO CERTA: Uma indústria adquiriu um equipamento produtivo por R$ 320 mil, o qual foi registrado contabilmente e colocado em operação em 13/8/2013. O fabricante estimava a vida útil do equipamento em dez anos. O equipamento será utilizado em dois turnos de oito horas, razão por que será aplicada a depreciação acelerada calculada pelo método da linha reta. A empresa considera um valor residual de 10% para todos os seus equipamentos industriais. Nessa situação hipotética, considerando-se que a indústria encerra seu exercício social no dia trinta de setembro de cada ano, é correto afirmar que o valor contábil líquido do equipamento apurado para o balanço de 2017 é igual a: R$ 140 mil.

A questão cobra atenção em dois pontos:

1- Depreciação acelerada por trabalhar em 2 turnos (coeficiente de 1,5).

2- Fim do exercício social em 30/09, sendo assim no 1º ano a depreciação será apenas 2 meses.

Valor do equipamento 320

(-) Valor residual 10% -32

Valor depreciável 288

Prazo: 10 anos = 120 meses

Depreciação mensal: $320 / 120 meses = $2,4 mil por mês.

De 13/08/2013 a 30/09/2017, temos 50 meses (considerando 2 meses em 2013 e 12 meses em 2014, 15 , 16 e 17).

Depreciação acumulada: $2,4 mil x 50 meses = $120 mil

Depreciação acelerada: quando o equipamento é usado em dois turnos de 8 horas, a depreciação deve ser multiplicada por 1,5.

$ 120 mil x 1,5 = $ 180 mil.

Valor do equipamento 320

(-) Depreciação acumulada -180

Valor contábil líquido 140

Outra forma:

Depreciação acelerada usa os seguintes coeficientes

Um turno de oito horas = 1

Dois turnos de oito horas = 1,5

Três turnos de oito horas = 2

Sabendo que de 13/08/2013 até setembro de 2017 são 50 meses, então:

Depreciação = (Custo de aquisição – Valor residual)/ vida útil

= (320.000-32.000)/120 meses

= 2.400 por mês

2400 x 50 = 120.000 de depreciação total pela linha reta

120.000 x 1,5 = 180.000 de depreciação acelerada pela linha reta

Valor contábil líquido do bem: 320.000 – 180.000 = 140.000

Explicação extra:

DEPRECIAÇÃO MENSAL ou PRO RATA DIA?

1) Fiscalmente, a depreciação de um bem deve ser mensal, isto é 1/12 avos da taxa anual (ex.: 01 veículo R$ 50.000,00 x 20% = R$ 10.000,00: 12 = R$ 833,33 mensais). A legislação tributária não determina que apropriação da depreciação seja diária – mas mensal.

2) Assim considerando, independe se o bem foi adquirido no dia 1º ou no último dia do mês, a parcela de depreciação despesa da será o valor mensal (no exemplo acima ilustrado, o valor do mês será R$ 833,33). Importante lembrar o que mesmo determina o início da depreciação de um bem é a data de quando o bem entra em operação ou uso – via de regra utiliza-se a data de entrada do bem na empresa.

3) Sob o aspecto eminentemente técnico, a depreciação do bem poderá ser apropriada pelos dias que esteve em atividade na empresa no decorrer do mês, pois não prejudica o fisco – logo poderá assim ser feito sem risco fiscal. Note que também sob a ótima das novas normas contábeis internacionais (IFSB)o correto seria a apropriação diária da depreciação.

“3. DEPRECIAÇÃO ACELERADA INCENTIVADA

Conforme artigo 313 do RIR/99, a depreciação acelerada incentivada possui o fim de incentivar a implantação, renovação ou modernização de instalações e equipamentos, poderão ser adotados coeficientes de depreciação acelerada, a vigorar durante prazo certo para determinadas indústrias ou atividades.

Em regra, quando ocorrer este benefício fiscal não poderá ser usufruído cumulativamente com outros idênticos, exceto a depreciação acelerada em função dos turnos de trabalho, apresentado no item de APURAÇÃO DO LUCRO REAL.

A referida medida provisória concede o direito para as pessoas jurídicas tributadas com base no lucro real, na apuração do imposto de renda sobre a renda, o direito à depreciação acelerada, calculada pela aplicação adicional da taxa de depreciação usualmente admitida, sem prejuízo da depreciação contábil das máquinas, equipamentos, aparelhos e instrumentos.

O benefício da depreciação acelerada é para as máquinas, equipamentos, aparelhos e instrumentos destinados ao imobilizado…[…]

5. APURAÇÃO DO LUCRO REAL

A depreciação mencionada será excluída, na apuração do lucro fiscal e controlada na Parte B do LALUR. O cálculo será feito antes da aplicação dos coeficientes de depreciação acelerada apresenta pelo artigo 69 da Lei nº 3.470/1958:

TURNOS

COEFICIENTES

Um turno de oito horas

1

Dois turnos de oito horas

1,5

Três turnos de oito horas

2

Estes coeficientes são aplicados sobre o valor da depreciação calculada, e conforme o caso a depreciação em determinado período pode ser reduzido pela metade, se o bem possui 3 turnos de oito horas de utilização.”

QUESTÃO CERTA: Determinado bem imobilizado foi adquirido ao custo de R$ 100.000, sendo sua vida útil estimada em dez anos, sem valor residual. Em 2014, após oito anos de uso, foram realizados gastos de R$ 1.000 para manutenção e reparos nesse imobilizado. Nessa situação, o valor líquido desse imobilizado, no final de 2014, é igual a R$ 20.000.

Aquisição: R$ 100.000

Vida Útil: 10

Valor depreciável: 100.000 / 10

Valor depreciável: 10.000

Depreciação Acumulada; 10.000 x 8

Depreciação Acumulada; 80.000

Valor Contábil líquido: 100.000 – 80.000

Valor Contábil líquido: 20.000

OBS: foram realizados gastos de R$ 1.000 para manutenção e reparos nesse imobilizado. Esse valor não soma ao valor contábil líquido, pois é um gasto do período vai para a despesa por só beneficiar um exercício social para manter o imobilizado em condições de operar.

Portanto, a alternativa está correta.

QUESTÃO ERRADA A transferência de um veículo usado entre entes públicos deve ser realizada pelo custo corrente de reposição do ativo deduzido de depreciação e perdas do valor recuperável do bem.

(Valor contábil líquido)

QUESTÃO CERTA: Considere que o bufê Bodas de Diamante Ltda. tenha vendido um veículo utilitário usado, com vida útil remanescente de 12 meses, de propriedade dessa empresa, e que fora adquirido por R$ 88.000,00. O valor da venda foi de R$ 15.200,00. Nessa situação hipotética, esse bufê obteve: prejuízo de R$ 2.400,00.

O veículo foi adquirido por 88.000. Será depreciado em 5 anos (veículo/legislação do IR).

88.000/5.000=17.600

A questão deu os seguintes dados:

Venda———–15.200

Saldo remanescente (17.600), pois tinha 12 meses a depreciar.

Custo da compra——————-88.000

Depreciação de veículos——–(70.400)

Valor contábil———————–17.600

Desse modo, vendas menos o valor contábil, 15.200-17.600=-2400

Prejuízo de 2.400

Outra solução:

Veículo! Tempo de depreciação: 5 anos

88.600 / 5 = 17.600 por ano

Como o veículo só possui 12 meses de vida útil (fica subtendido que 4 anos foram depreciados)… o valor correspondente a esse período, será o seu valor contábil, que equivale aos 17.600 dos 12 meses (1 ano)…

Se ele foi vendido por 15.200, foi vendido por um valor menor que o que vale realmente (17.600)

17.600 – 15.200 = 2.400

Então, teremos um prejuízo de 2.400!

QUESTÃO CERTA: Considere que a papelaria Gameleira Ltda. adquiriu, em 13/3/2008, instalações no valor total de R$ 6.000,00. Nessa situação hipotética, utilizando o método da linha reta e seguindo a legislação fiscal e societária brasileira, o contador da empresa deve ter registrado, no balanço de encerramento do exercício levantado em 31/12/2008, como depreciação dessas instalações, o valor de: R$ 500,00.

Questão difícil, pois a questão foi silente quanto à vida útil e à depreciação.

Máquinas e equipamentos: 10 anos ou 10% ao ano, conforme o fisco.

Se o imobilizado está pronto para uso até o dia 15: deprecia o mês todo.

Se o imobilizado está pronto para uso após o dia 15: deprecia a partir do mês seguinte.

Instalações———————————–6.000

Vida útil—————————————10 anos

Depreciação anual————————-600

Depreciação mensal———————-50

Período 13/03/2008 a 31/12/2008———10 meses= 10x 50= 500

Depreciação da instalação no período foi de 500.