Última Atualização 22 de fevereiro de 2021

QUESTÃO ERRADA: Em uma empresa varejista, o PIS e a COFINS recuperáveis recebem o mesmo tratamento contábil que o ICMS e o IPI.

Em uma empresa varejista, o IPI não possui o mesmo tratamento do ICMS, PIS e Cofins, pois o IPI não é recuperável.

Aquisição IPI PIS e COFINS não cumulativo ICMS

Consumo não recupera não recupera não recupera

Comércio não recupera recupera recupera

Indústria recupera recupera recupera

Dessa forma, a questão encontra-se errada.

QUESTÃO CERTA: Uma empresa comercial que vende apenas no mercado nacional apurou, por meio de inventário físico, um saldo inicial de 200 unidades de determinado produto, ao custo unitário de R$ 100,00, em 31/12/2012. Durante o mês de janeiro de 2013, a empresa efetuou as seguintes transações com o referido produto, todas tributadas à alíquota de 16% de ICMS:

• 1/1/2013 6 compra de 50 unidades, por R$ 6.547,62;

• 1/1/2013 6 venda de 50 unidades, por R$ 11.904,76;

• 10/1/2013 6 compra de 10 unidades, por R$ 1.250,00;

• 15/1/2013 6 venda de 170 unidades, por R$ 23.809,52;

• 30/1/2013 6 venda de 25 unidades, por R$ 5.952,38.

Com base nessas informações, julgue os itens subsecutivos. Caso haja IPI sobre as compras, seu valor comporá o custo do estoque.

Em empresas comerciais (revenda de mercadorias) o IPI não é recuperável, logo ele fará parte do custo do estoque. Diferentemente, o ICMS nas empresas comerciais são recuperáveis e não fazem parte do custo dos estoques.

IPI sobre Compras de Matérias Primas

Empresa Industrial contabiliza como IPI a recuperar (ativo).

IPI sobre Compras de Mercadorias

Empresa Comercial contabiliza como Custo.

As empresas industriais como são contribuintes do IPI devem reconhecê-lo como um direito (IPI a recuperar).

As empresas comerciais como não são contribuintes do IPI devem reconhecê-lo como um custo (integram o valor da compra).

QUESTÃO ERRADA: O ISS, tributo de competência municipal que cabe também ao Distrito Federal, tem alíquotas que variam de município para município e de acordo com o tipo de serviço prestado, sendo um tributo cumulativo com o ICMS.

ICMS e IPI são tributos não cumulativos.

O ISS (imposto sobre serviços de qualquer natureza), com exceção dos impostos compreendidos em circulação de mercadorias, conf art. 155 II da CF/88, é um imposto brasileiro municipal, ou seja, somente os têm competência para instituí-lo.

Os impostos não cumulativos, por sua vez, são:

O ICMS;

O IPI;

O PIS para empresas do lucro real:

E a COFINS, também para empresas do lucro real, além de outros tributos.

QUESTÃO ERRADA: Em uma empresa industrial, o IPI sobre as compras de matérias primas deve ser contabilizado em conta de tributos a recuperar; em uma empresa comercial, o IPI sobre compras de mercadorias deve ser contabilizado como despesa.

QUESTÃO CERTA: As empresas cujos produtos são tributados pelo IPI e as empresas cujas vendas são tributadas pelo ICMS dão tratamento semelhante aos respectivos tributos.

O que a questão pergunta, em outras palavras, é: o tratamento dado ao IPI para as empresas industriais, se assemelha ao tratamento dado ao ICMS pelas empresas comerciais?

SIM!! Em ambos os casos há não-cumulatividade do imposto!! A empresa industrial se credita de IPI, assim como a comercial se credita de ICMS!!!

QUESTÃO CERTA: Podem ser recuperáveis em determinados tipos de estabelecimentos comerciais tanto o imposto sobre produtos industrializados (IPI) quanto o imposto sobre circulação de mercadorias e serviços (ICMS).

IMPOSTOS RECUPERÁVEIS:

Empresas industriais: IPI e ICMS

Empresas comerciais: ICMS

QUESTÃO ERRADA: Com base nessas informações, julgue o item a seguir. Nesse sentido, considere que as siglas ICMS e IPI, sempre que empregadas, referem-se, respectivamente, a imposto sobre operações relativas à circulação de mercadorias e prestação de serviço de transporteinterestadual e intermunicipal e de comunicação e imposto sobreprodutos industrializados. A indústria vendedora dos produtos pode recuperar apenas o valor referente ao IPI, de modo que, para cada produto A ou B vendido, o total do imposto a ser recuperado é de R$ 1.000,00.

Sendo indústria, recupera-se tanto o IPI como o ICMS.

QUESTÃO CERTA: Considere que a tabela seguinte evidencie as vendas, em reais, dos produtos A e B, durante determinado período.

Valor da nota Valor do ICMS Valor do IPI

Produto A 11.000 1.800 1.000

Produto B 11.000 1.800 1.000

Com base nessas informações, julgue o item a seguir. Nesse sentido, considere que as siglas ICMS e IPI, sempre que empregadas, referem-se, respectivamente, a imposto sobre operações relativas à circulação de mercadorias e prestação de serviço de transporteinterestadual e intermunicipal e de comunicação e imposto sobreprodutos industrializados. Suponha que uma empresa comercial tenha comprado dois produtos — A e B —, sendo o produto A destinado para venda e o produto B, para uso da própria empresa. Nessa situação hipotética, o valor do ICMS recuperável para a compradora é de R$ 1.800,00.

Em se tratando de empresa comercial

Destinado para consumo interno: a empresa não recupera nem o IPI e nem o ICMS.

Destinado para venda: a empresa recupera o ICMS, mas não o IPI.

Destinado para uso como matéria prima: a empresa recupera o IPI e o ICMS.

QUESTÃO CERTA: A Revendedora de Tratores e Peças Nordeste Ltda. adquiriu, à vista, peças para manutenção de tratores e implementos agrícolas no valor de R$ 27.000,00. Sobre essa compra, incidiram ICMS, à alíquota de 18%, e IPI, à alíquota de 10%. A revendedora não presta serviços de manutenção, apenas fornece as peças diretamente aos fazendeiros da região para reparos em seus tratores. Com base nessa situação hipotética, assinale a opção que apresenta o lançamento contábil correto e completo dessa transação. Para isso, considere que, nas opções abaixo, todos os valores estejam em reais (R$).

IPI não consta na conta, pois a empresa referida pela questão não é uma indústria.

Primeiramente tirar o IPI da base de cálculo do ICMS

27000 x 0.1 = 2700

27000 – 2700 = 24300 esta será a base de cálculo do ICMS

24300 x 0.18 = 4374 ICMS a recuperar

Débito estoques de peças para revenda 22.626,00

ICMS a recuperar 4.374,00

Crédito caixa 27.000,00

QUESTÃO ERRADA: Uma pessoa não pode obter crédito tributário referente a ICMS destacado em nota fiscal de compra de mercadoria para revenda, ou de matéria-prima utilizada na produção, mesmo que seja contribuinte do imposto.

Matéria prima: recupera ICMS e IPI

Mercadoria para Revenda: só recupera ICMS

Uso próprio: Não recupera nenhum

QUESTÃO CERTA: Considere que uma empresa comercial não contribuinte do IPI tenha realizado uma compra à vista, por meio de cheque, no valor de R$ 13.000 em mercadorias, com R$ 3.000 de IPI e ICMS à alíquota de 18%. Nessa situação, os lançamentos e os valores deverão ser realizados da seguinte forma:

Débito: estoque de matérias-primas…………………… R$ 11.200;

Débito: ICMS a compensar…………………………………. R$ 1.800;

Crédito: bancos conta movimento……………………… R$ 13.000.

Basicamente:

Valor da nota fiscal

(-) IPI

= Mercadorias

(-) ICMS

= Estoque

OBS.: para empresas comerciais, em regra, o IPI não é recuperável. Logo, soma-se o valor do IPI ao custo de aquisição no estoque.

Nesse sentido:

NF: 13.000

(-) IPI: 3.000

= Mercadorias: 10.000

(-) ICMS: 18% = 1.800

= Estoque: 8.200

Como se trata de uma empresa comercial, o valor do IPI integrará o valor do estoque –> Estoque: 8.200 + 3.000 = 11.200

D – Estoque – 11.200

D – ICMS a recuperar – 1.800

C – Banco – 13.000

QUESTÃO ERRADA: Em qualquer modalidade de empreendimento comercial, o imposto sobre produtos industrializados compõe o custo do estoque de mercadorias, ao passo que o imposto sobre circulação de mercadorias e serviços, por ser recuperável, não pode ser estocado.

Existem estabelecimentos comerciais que são equiparados às Indústrias, logo não é para qualquer estabelecimento comercial. Além disso, nem sempre o ICMS para as empresas comerciais é recuperável (Ex.: Consumo próprio). Gab: Errado.

Nas empresas de atividades industrial, o IPI é recuperável.

QUESTÃO ERRADA: O ICMS sobre compras é um tributo recuperável em empresas comerciais, ao passo que o IPI sobre compras somente pode ser recuperado pelas empresas industriais.

O erro da questão é a generalização da primeira afirmativa: “O ICMS sobre compras é um tributo recuperável em empresas comerciais“. Explico: há três situações que envolvem empresas comerciais, quais sejam: comprando para revenda (nesse caso o ICMS é recuperável); comprando para uso ou consumo (ICMS não é recuperável) e comprando para imobilizado (ICMS recuperável).

O IPI pode ser recuperado em empresas industriais e também em empresas equiparadas a industriais.

Os estabelecimentos industriais, e os que lhes são equiparados, poderão creditar-se do IPI

Segundo o art. 51 do CTN, constitui contribuinte do IPI o “o comerciante de produtos industrializados, que os forneça aos industriais”. Assim, se um comerciante adquiriu produtos industrializados e posteriormente revendeu a outra empresa industrial, ele fará sim jus ao crédito constituído na operação, ou seja, será recuperável.

QUESTÃO ERRADA: Em uma empresa industrial, o IPI sobre as compras de matérias primas deve ser contabilizado em conta de tributos a recuperar; em uma empresa comercial, o IPI sobre compras de mercadorias deve ser contabilizado como despesa.

Na verdade, o IPI sobre compras está embutido no produto na empresa comercial e não na conta despesa com IPI.

QUESTÃO ERRADA: Em cada um dos itens a seguir, é apresentada uma situação hipotética, seguida de uma assertiva a ser julgada, a respeito dos critérios de avaliação de estoques de companhias abertas. Uma empresa comercial adquiriu, à vista, mercadorias para revenda por R$ 1.200.000,00. Nesse valor estavam embutidos R$ 155.000,00 de ICMS e R$ 200.000,00 de IPI, mais o gasto adicional de R$ 1.000,00 com frete e seguro de transporte das mercadorias adquiridas. Nessa situação, o custo de aquisição dessas mercadorias foi inferior a R$ 1.000.000,00.

Em se tratando de mercadorias para revenda, o IPI não é recuperável e não entra na base de cálculo do Custo de aquisição.

Valor pago pelas mercadorias: R$ 1.200.000,00

(-) ICMS recuperável embutido no preço: R$ 155.000,00

(+) Frete e seguro de transporte: R$ 1.000,00

(=) Custo de aquisição: R$ 1.046.000,00

De acordo com o CPC 16: O custo de aquisição é o preço de compra, os Impostos de importação e outros tributos NÃO recuperáveis, custos de transporte, seguro, manuseio e outros custos diretos. Deduzidos dos descontos comerciais, abatimentos e outros itens semelhantes que devem ser deduzidos na determinação do custo de aquisição.

IPI em uma empresa comercial é um imposto não recuperável, logo vai compor o custo de aquisição.

Gastos com frete e seguro também irão compor o custo de aquisição.

ICMS não vai compor o custo de aquisição porque é um importo recuperável.

O lançamento contábil dessa transação fica assim:

D -Mercadorias – 1.045.000 (aqui está incluído o IPI e gastos com frete e seguros)

D – ICMS a recuperar – 155.000

C – Caixa 1.200.000

QUESTÃO ERRADA: Uma empresa comercial que vende apenas no mercado nacional apurou, por meio de inventário físico, um saldo inicial de 200 unidades de determinado produto, ao custo unitário de R$ 100,00, em 31/12/2012. Durante o mês de janeiro de 2013, a empresa efetuou as seguintes transações com o referido produto, todas tributadas à alíquota de 16% de ICMS:

• 1/1/2013 6 compra de 50 unidades, por R$ 6.547,62;

• 1/1/2013 6 venda de 50 unidades, por R$ 11.904,76;

• 10/1/2013 6 compra de 10 unidades, por R$ 1.250,00;

• 15/1/2013 6 venda de 170 unidades, por R$ 23.809,52;

• 30/1/2013 6 venda de 25 unidades, por R$ 5.952,38.

Com base nessas informações, julgue os itens subsecutivos: Pelo UEPS, o saldo final do estoque será igual a R$ 1.600,00.

O saldo inicial não conta para o cálculo do ICMS. Esse cálculo é feito, em geral, mensalmente. Ou seja, só vamos contabilizar compras e vendas do mês de referência e confrontar os saldos das contas ICMS a recuperar (ou a compensar) com o ICMS a recolher ao fim desse mês.

A questão foi muito boazinha, pois, mesmo o candidato achando que imposto a compensar é o mesmo que imposto a recolher, o cálculo daria menor do que 6.000.

Uma boa observação que tomaria menos tempo é ele está vendendo mais do que comprando logo seu ICMS a recolher será maior.

Na compra ICMS a recuperar.

Na venda ICMS a recolher.

Para a resolução da questão devemos confrontar o ICMS a recuperar com o ICMS a recolher, vejamos:

Nas empresas comerciais, O ICMS a recuperar é decorrente dos impostos incidentes nas compras e o ICMS a recolher é decorrente dos impostos incidentes nas vendas, o raciocínio é simples, mas exige muitos cálculos demorados que na hora da prova ficaria um pouco complicado. Segue:

ICMS a recolher = (11904,76 * 0,16) + ( 23809,52 * 0,16) + ( 5952,38 * 0,16) = 6666,66

ICMS a recuperar = (6547,62 * 0,16) + ( 1250 * 0,16) = 1247,61

Logo, o saldo final é 6666,66 – 1247,61 = 5419,05, que não é maior que 6000,00!

Ou seja, a empresa terá que pagar ao final do mês um ICMS equivalente a 5419,05 porque o ICMS a recolher é maior que o ICMS a recuperar.

QUESTÃO ERRADA: O valor do ICMS, recuperável ou não, incidente sobre os bens adquiridos por uma empresa compõe o custo de aquisição desses bens e não deve ser reconhecido como despesa.

O ICMS só irá compor o custo de aquisição quando NÃO for recuperável e será reconhecido como despesa.

Quando ele for recuperável a empresa irá compensá-lo, ou seja, não irá pagar esse ICMS por isso não deve compor o custo.

CPC 16- ESTOQUES

11 O custo de aquisição dos estoques compreende o preço de compra, os impostos de importação e outros tributos (EXCETO OS RECUPERÁVEIS JUNTO AO FISCO), bem como os custos de transportes, seguro manuseio e outros diretamente atribuíveis à aquisição de produtos acabados, materiais e serviços. Descontos comerciais, abatimentos e outros itens semelhantes devem ser deduzidos na determinação do custo de aquisição.

QUESTÃO ERRADA: Julgue os itens seguintes, relativos a registros contábeis de empresas comerciais.

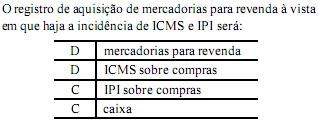

O lançamento correto seria:

D- Mercadorias

D- ICMS a recuperar

C- Caixa

A questão errou ao falar que o IPI deverá ser debitado. Nesse caso, o IPI integra o valor da mercadoria pois a revenda de mercadoria não é fato gerador desse imposto, não havendo direito a crédito.

Já a revenda de mercadorias dá ensejo ao ICMS, portanto a empresa é também contribuinte do imposto, tendo o direito ao crédito (que na contabilidade é debitado, pois é um direito) do imposto pago no ato da compra.

QUESTÃO ERRADA: Na situação de venda de mercadoria, adquirida diretamente da indústria, ao consumidor final o registro de aquisição proporciona o crédito tributário do IPI.

O IPI é um imposto não cumulativo pago sobre os produtos industrializados e tendo como fato gerador a industrialização. O IPI não incide sobre a circulação de mercadorias, portanto, uma empresa que comprou um produto de uma indústria irá pagar o IPI, mas ela não é contribuinte do IPI, pois quem é o contribuinte é a indústria. Por isso, a empresa não pode se creditar do IPI pois na operação seguinte não incide IPI, ou seja, não há débito, pois não houve processo de industrialização na revenda para consumidor final

Errado, pois IPI é um imposto NÃO RECUPERÁVEL. Logo, você não terá crédito tributário algum referente ao IPI.

QUESTÃO ERRADA: Pequeno agricultor de feijão, que se dedica, também, à venda de feijão enlatado, aliena a matéria-prima a industrial que cozinha e tempera o feijão e o revende ao seu fornecedor, que o enlata e revende, vindo o ICMS a ser cobrado, em face da legislação local, apenas na última operação. Considerando essa situação hipotética, julgue o item seguinte. A alienação do feijão pode ser submetida, pela União, ao regime de suspensão do Imposto sobre Produtos Industrializados (IPI), para que o valor incidente sobre a operação seja recolhido na última etapa da produção (enlatamento do feijão).

QUESTÃO ERRADA: Nas contas de imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual, intermunicipal e de comunicação (ICMS) e sobre imposto sobre produtos industrializados (IPI) a recolher, registra-se a diferença entre os impostos incidentes sobre os montantes de compras e vendas da entidade.

Nas contas “ICMS a Recolher” e “IPI a Recolher” são registrados os valores destes impostos incidentes sobre as vendas de mercadorias. Com isso, incorreta a assertiva.

Fonte: Direção Concursos.