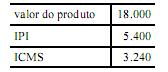

QUESTÃO ERRADA: Ao vender determinado produto, uma indústria apurou os valores, em reais, mostrados na tabela acima. Com base nesses dados, julgue o item abaixo. Considere que o comprador seja uma empresa prestadora de serviços, que adota o regime de tributação pelo lucro presumido.

Nesse caso, se a alíquota do COFINS for de 3% e a do PIS, de 0,65%, será contabilizado, no momento da compra, menos de R$ 23.400,00 no ativo da empresa prestadora de serviços.

O ICMS é um imposto “calculado por dentro”. Logo, o valor dele já está embutido no valor final do produto. Se o valor do produto é 18.000, destes 18.000, 3.240 serão ICMS. Já o IPI é um imposto “calculado por fora”. O IPI não está embutido no valor do produto, ao contrário do ICMS, por isso vem destacado na NF e seu valor deve ser somado ao valor do produto. Logo, 18.000 + 5.400 = 23.400.

Como a empresa que adquiriu o produto é prestadora de serviço e o bem foi adquirido para compor o seu Ativo, não fará jus ao regime da não-cumulatividade e assim não poderá se creditar do valor do ICMS e IPI.

O ICMS será recuperado por empresa comercial ou empresa industrial, pois ambas são contribuintes do ICMS, enquanto que o IPI, somente as empresas industriais podem recuperá-lo, pois empresas comerciais não são contribuintes do IPI (que incide basicamente sobre a atividade industrial).

O valor a ser contabilizado no Ativo será exatamente 23.400,00

Mercadoria 18.000

IPI 5.400 (Por se tratar de empresa prestadora de serviço, o IPI entra como custo do produto)

TOTAL = 23.400

Empresa Lucro Presumido não se credita de PIS/COFINS

Empresa prestadora de serviço, em regra, não têm incidência de ICMS, logo, não se credita. (Valor já está incluído no custo da mercadoria).

QUESTÃO ERRADA: Uma operação de compra de mercadoria, em determinada empresa comercial, por R$ 6.000,00, sendo 25% à vista, com tributação de ICMS de 18%, gera despesa de PIS no valor de R$ 39,00.

Nas empresas comerciais, a forma de apuração do PIS é não-cumulativo, onde a empresa se debita sobre o faturamento e pode se creditar sobre compras e algumas despesas. Neste caso, a alíquota geral do PIS é 1,65%.

Vamos aos cálculos:

6.000 * 1,65% = 99

No caso do PIS não cumulativo, no ato da compra, não se registra uma despesa, mas um ativo: PIS a recuperar.

No caso do PIS cumulativo (empresas optantes pelo simples nacional), a questão estaria correta, pois se contabiliza uma despesa, e a alíquota é de 0,65%, que dá exatamente os R$ 39,00.

Gabarito; errado.

QUESTÃO CERTA: Uma empresa, sujeita ao regime não cumulativo de PIS e COFINS, em determinado período apresentou os seguintes resultados:

• faturamento bruto: R$ 300 mil;

• IPI destacado no valor do faturamento bruto: R$ 30 mil;

• descontos incondicionais: R$ 20 mil;

• descontos condicionais: R$ 40 mil;

• devolução de vendas: R$ 10 mil;

• despesas com fornecimento de água: R$ 20 mil;

• valor de aquisição de bens para revenda: R$ 100 mil.

Nessa situação, a base de cálculo do PIS e da COFINS é igual a: R$ 140.000.

Faturamento…………………………………………………………300.000

(-) IPI destacado no valor do faturamento bruto……………..(30.000)

(=) Receita Bruta de Vendas……………………………………..270.000

(-) descontos incondicionais……………………………………….(20.000)

(-) devolução de vendas…………………………………………….(10.000)

(=) Base de cálculo para os ajustes de créditos……….(240.000)

(-) valor de aquisição de bens para revenda (crédito)…..(100.000)

= Base de Cálculo PIS/COFINS………………………………….140.000

QUESTÃO ERRADA: Com relação à contabilização de operações comerciais e de imobilizado e a conceitos correlatos, julgue os itens subsequentes. Caso uma empresa tenha apurado R$ 57.600 de COFINS em um exercício em que tenha apurado, também, prejuízo, então a contabilização do valor apurado deverá ser:

Débito: despesa de COFINS (conta do ativo);

Crédito: COFINS diferida (conta do passivo).

Errado. Despesa de COFINS não é conta do ativo!

Débito: despesa de COFINS (conta de resultado);

Crédito: COFINS diferida (conta do passivo).